Czy derywaty są aż takim złem za jakie są uważane?

Bardzo często pojawia się ostatnio temat derywatywów, szczególnie w Polsce, jako ogromne zło, które winne jest wszystkim kryzysom. Dlatego, korzystając z wiedzy jakią codziennie zdobywam, postanowiłem pokazać, jak bardzo instrumenty te są nieodłącznym elementem współczesnej gospodarki. Bez nich, świat byłby ciągle w czasach zaraz po wojnie. W związku z działaniem prawa popytu i podaży, oraz coraz szybciej zmieniającymi się warunkami gospodarczymi, jeszcze nigdy nie były ważniejsze! I nie chodzi mi o to, że kilka osób zrobiło na nich majątek, ale o fakt, jak bardzo są przydatne w dzisiejszych czasach. Problem w tym, że z powodu braku wiedzy lub innych powodów, wiele osób korzysta z nich w nieprawidłowy sposób, powodując zagrożenie dla innych. Sytuacja przypomina użytkowanie samochodu – w rękach osoby odpowiedzialnej, jest to bardzo przydatny wynalazek. Gdy jednak trafi w ręce osoby, która nie potrafi siebie w pełni kontrolować – może spowodować ogromną katastrofę, niestety odczuwalną nie tylko przez właściciela, ale i wiele innych osób, które w tragedii uczestniczyły pomimo, iż robiły wszystko tak jak powinny.

Aby dokładnie wyjaśnić rynki derywatywów, skupię się dzisiaj głównie na rynku kontraktów terminowych. Podstawowym założeniem tych instrumentów (o którym niewiele osób pamięta) jest zredukowanie lub kompletne wyeliminowanie ryzyka i niepewności, odnośnie przyszłych wydarzeń, których nigdy nie jesteśmy w stanie przewidzieć. Tym bardziej jeśli horyzont czasowy się wydłuża. Kontrakty terminowe są umową, która stwierdza, że sprzedamy(lub kupimy) komuś to co posiadamy, po ustalonej w trakcie podpisania kontraktu cenie.

Przykładem może być bardzo dobrze znana firma – KGHM. Produkując miedź, ich przychody będą wahać się, w zależności od cen tego surowca. Co taka firma mogła by zrobić, gdyby zarząd chciał wyeliminować niepewność co do przyszłych zysków? Przede wszystkim, wyeliminować wahania cen. Jedną z możliwości jest „dogadać” się z odbiorcami odnośnie zbytu wydobytej w przyszłości miedzi. Jeżeli nabywca zgodzi się na taką umowę, pozostaje tylko kwestia ustalenia ceny. I tutaj pojawia się problem, ponieważ cena zmienia się z sekundy na sekundę. Na jaką cenę powinien zgodzić się odbiorca? Na jaką producent? Przecież jeśli cena rynkowa w momencie wykonania umowy będzie wyższa od ustalonej ceny, KGHM straci, ponieważ „dogadał się” sprzedać surowiec po niższej cenie. W efekcie, odbiorca zyska, ponieważ otrzyma surowiec po ustalonej wcześniej, niższej niż aktualna, cenie. Oczywiście, sytuacja odwrotna również może mieć miejsce – jeżeli aktualna cena rynkowa spadnie, odbiorca będzie zmuszony do zakupu surowca po ustalonej wcześniej wyższej cenie na czym KGHM tylko zyska. Gdyby obie strony zgodziły się na taki układ, producent przenosi ryzyko przyszłych zmian na odbiorcę surowca, zadowalając się ceną, jaka została ustalona.

Problem jednak nie jest jeszcze rozwiązany, ponieważ ryzyko nie zostało wyeliminowane, a jedynie przeniesione na odbiorcę, a jego wielkość jest w dalszym ciągu taka sama. Strona kupująca, może się zgodzić na podjęcie takiego ryzyka, aczkolwiek nie musi, w związku z czym, producent może mieć problem ze znalezieniem odbiorców, którzy zgodzą się na przedstawione warunki. Właśnie dlatego powstał rynek pochodnych, który składa się z dwóch grup uczestników:

- 1 grupa to instytucje, które chcą wyeliminować ryzyko wahań cen instrumentów, które posiadają

- 2 grupa, to spekulanci – gracze, którzy wezmą ryzyko wahań cen na siebie, z zamiarem wypracowania zysku

Właśnie istnienie grupy spekulantów jest jedną z największych zalet rynku kontraktów terminowych. A to dlatego, że firma (w powyższym przykładzie – KGHM) chcąca wyeliminować ryzyko wahań cen nie jest zmuszona do poszukiwania odbiorcy, który zgodzi się przyjąć ryzyko na siebie. Wystraczy, że dokona transakcji ze spekulantami, którzy liczą na to, że cena surowca jednak zmieni się na ich korzyść. Powstaje sytuacja, w której obie strony wygrywają. Producent, wie po jakiej cenie sprzeda surowiec. Spekulant, zyskuje na ewentualnym wzroście. Z drugiej strony, gdy cena spadnie, głównym wygranym jest producent, który sprzedaje po wyższej cenie niż aktualnie była by dostępna. Spekulant traci. Oczywiście, to co napisałem może wydawać się skomplikowane. W rzeczywistości, nie trzeba wgłębiać się w szczegóły transakcji, ponieważ całą technologię potrzebną do jej wykonania zajmuje się giełda. Dzięki temu, że spekulanci są chętni stanąc po drugiej stronie transakcji, ryzyko jakiego pozbywa się producent rozkłada się na setki, a nawet tysiące osób. W zamian za jego podjęcie, mają szansę na zyski, aczkolwiek liczą się również z możliwością straty.

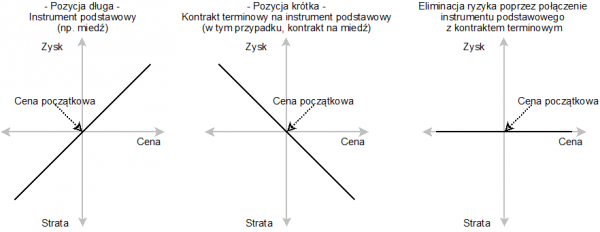

Powyższy przykład pokazuje praktyczne zastosowanie kontraktu terminowego. Pojawia się jednak pytanie, w jaki sposób dokładnie taka eliminacja ryzyka (ang. hedge) działa. Dla wyjaśnienia, przygotowałem następujacy rysunek.

Powyższy diagram przedstawia zysk/stratę w zależności od tego jak bardzo zmieni się cena surowca. Nie jest ważny czas w jakim ta zmiana się wydarzy – liczy się tylko jej zasięg. Cena początkowa we wcześniejszym przykładzie odnosi się do momentu, kiedy zarząd KGHM uznał, że chce wyeliminować ryzyko wahań cen surowca, który niedługo zostanie wydobyty. Gdyby zdecydowali się nic nie zrobić, ich zysk/strata zależeć będzie od tego, jak bardzo cena w przyszłości, będzie odbiegać od ceny początkowej. Zależność jest analogiczna do „pozycji długiej” (dla osób nie rozumiejących pojęć, które są tutaj przytaczane zapraszam do słownika), czyli takiej, kiedy zyskujemy na wzroście wartości. Dla przykładu, osoba kupująca akcje, otwiera pozycję długą, którą zamknie z zyskiem, gdy cena sprzedaży będzie wyższa od ceny zakupu.

Dzięki temu, że cena kontraktu terminowego jest prawie idealnym odzwierciedleniem ceny intrumentu bazowego, pojawia się sytuacja, w której dwa instrumenty poruszają się w tym samym kierunku. Dlatego, najprostszą metodą eliminacji tych ruchów jest otworzyć pozycję w jednym kierunku na jednym instumencie, oraz przeciwną na drugim. W przypadku KGHM, jako że jest producentem, firma posiada (lub będzie posiadać w wyniku wydobycia) już miedź, co jest równoznaczne z pozycją długą na ten surowiec. W związku z tym, wystarczy otworzyć pozycję krótką na kontrakcie terminowym, aby pozbyć się ryzyka zmian ceny w przyszłości.

Oczywiście, przedstawiony scenariusz będący jednym z podstwowych metod hedgowania (minimalizacji ryzyka), nie był by możliwy, bez istnienia spekulantów. To właśnie oni, ryzykując swój kapitał, podejmują się ryzyka, jakiego firmy chcą się pozbyć. I nie chodzi tutaj tylko o ryzyko zmian ceny surowca takiego jak miedź. Dzięki rozwojowi rynków instrumentów pochodnych, pojawiają się coraz to nowe możliwości zabezpieczenia się przed zmianami, które mogą negatywnie wpłynąć na majątek jaki posiadamy, na biznes który prowadzimy, czy też nasze zobowiązania wobec innych podmiotów. Wahlarz jest szeroki, dzięki czemu można zabezpieczyć się praktycznie przed wszystkim. Oto tylko kilka możliwosći:

- zmiany cen poszczególnych spółek (kontrakty na indywiduale spółki),

- zmiany cen portfela inwestycyjnego (kontrakty na indeksy giełdowe, poszczególne sektory),

- zmiany cen mieszkań (kontrakty na nieruchomości),

- zmiany kursów walut (kontrakty walutowe),

- zmiany stóp procentowych (kontrkaty na stopy procentowe),

- zmiany pogody, itd.

Zbliżając się do końca tego wpisu, chciałem pokazać, jak zwykły inwestor może skorzystać z możliwości przedstawionych powyżej. Załóżmy, że kupiliśmy mieszkanie w 2007 roku, biorąc kredyt we frankach szwajcarskich. Wartość kredytu, przyjmując cenę franka na 2.30 PLN, wyniosła przykładowo 130 000 CHF. Jak wiadomo, waluta ta w dalszym ciągu spadała, aż do ok 2zł. Nie interesowało nas przewalutowanie na złotówki, ponieważ stopy procentowe w Szwajcarii zawsze były na dużo niższym poziomie niż Polsce. Przeczuwaliśmy jednak, że złoty może się osłabić, co spowoduje wzrost rat hipotecznych, a co gorsze, wzrost wartości kredytu. Aby tego uniknąć, można było skorzystać właśnie z kontraktów terminowych. Wartość jednego kontraktu notowanego na GPW to 10 000 CHF, ale dzięki dźwigni finansowej, wystarczy wpłacić ok 600zł jako depozyt zabezpieczający, aby otworzyć pozycję na tym instrumencie. Jeżeli wartość naszego kredytu to 130 000 CHF, należało by kupić 13 kontraktów, aby ich wartość była równa wartości kredytu (13 x 10 000 CHF). Do wykonania takiej transakcji, wymagany jest depozyt w wysokości ok 10000PLN (troszkę więcej niż 3% całego kapitału, jaki kontrolujemy). Prowizja jaką zapłacimy od kupna 13 kontraktów wyniesie nie więcej niz 13 zł. Gdy udało nam się wykonać taką transakcję, jakie scenariusze są możliwe?

- Frank Szwajcarski dalej traci na wartości, dochodząc do 1.80 zł. W efekcie, kredyt 130 000, w przeliczeniu na złotówki warty jest: 234 000 PLN (przy kursie 2.30 – 299 000 PLN) – zysk w wysokości 65 000PLN. Trzeba jednak pamiętać, że mieliśmy otwartą pozycję na kontrakcie terminowym, która w tym przypadku przyniosła nam straty tej samej wielkości – w przybliżeniu 65 000 PLN. Pomimo tego, że wartość kredytu wyrażona w złotówkach spadła, pozycja na kontraktach kosztowała nas dokładnie tyle samo.

- Scenariusz drugi zakłada jednak sytuację, że frank zacznie się wzmacniać. W efekcie, dochodzi do ceny 3.30 PLN. Wartośc kredytu wyrażona w złotówkach, rośnie momentalnie z 299 000 na 429 000PLN – strata 130 000 PLN. Gdy jednak przyjżymy się naszej pozycji na kontraktach terminowych, oczywiste jest, że właśnie zanotowaliśmy zysk równy poniesionej stracie: +130 000 PLN.

Jaki jest efekt naszych transakcji? Wartość mieszkania wyrażona w złotówkach nie uległa zmianie. Nie zyskaliśmy, ani nie straciliśmy na zmianie kursu waluty, w której zaciągnęliśmy kredyt. Dzięki takiemu zabiegowi, wyeliminowaliśmy ryzyko kursowe. Korzystając z kontraktów terminowych udało nam się poprostu wyeliminować ryzyko, którego nie chcieliśmy podejmować. Oczywiście, nie udało nam się wyeliminować ryzyka zmian ceny na polskim rynku nieruchomości, ale nie to było naszym celem.

Oczywiście powyższa startegia to tylko przykład na potrzeby tego wpisu, a wyliczone wartości są przybliżone. Aby ją zastosować wymagane jest dokładne zrozumienie zasad hedgowania, działania kontraktów, ich możliwości ale i ograniczeń więc osobom, które nie miały nigdy styczności z tymi instrumentami, zalecam solidną edukację, zanim rozpocznie się jakiekolwiek działania na tego typu rynku. Ogromna dźwignia jaka się z nimi wiąże jest ich ogromną zaletą, ale również największym niebezpieczeństwem. Dlatego właśnie podjąłem się tego tematu tutaj, aby pokazać, że powód braku zrozumienia nie jest wystarczający (chociaż nie dla wszystkich), aby wypowiadać się o czymś w negatywnym świetle.

Opcje są jeszcze ciekawszym instrumentem, aczkolwiek o nich poświecony będą inne wpisy w przyszłości.

Gdyby się okazało, że to co napisałem jest nie do końca zrozumiałe, proszę o pytania w komentarzach, a ja z chęcią wytłumaczę wszystkie niejasności.

Pozdrawiam

derivatives są to derywaty po polsku. Derywatywy się nie używa :)

Witam,

Dobrze napisane, ale został pominięty jeden istotny element w przykladzie zabezpieczenia kredytu we denominowanego we frankach – mianowicie(niedopasowany) czas trwania obu inwestycji, co przekłada się wprost na płynność. Gdy tracimy na kontraktach to strata jest cash’owana NATYCHMIAST – oczywiscie mozna myslec w taki sytuacji a upłynniniu aktywow (mieszkania w tym przypadku), ale szczególnie teraz ;), rynek nie jest zbyt płynny ;).

Wyeliminowane zostąło ryzyko walutowe, ale nie płynności – zreszta tak sie już kilka dobrych firm ‚rozpłynęło’ ;)

Poz.

Czesc Irku, oczywiscie przyklad jest teoretyczny, a fizyczna realizacja wiaze sie z wieloma utrudnieniami, jak rolowanie kontraktow, uzupelnianie depozytu, wspolczynnika hedgowania itp.

Aczkolwiek dzieki za merytoryczna uwage ;)

Pozdrawiam

wydaje mi sie, ze komentarz pod tym artykulem to najwlasciwesze miejsce dla mojego pytani. czy moglbys opisac roznice miedzy futures na waluty a spot’ami?

pisze o tym prace wlasnie i jestem ciekaw czy zobaczysz w tym cos wiecej, niz to co sie da wygrzebac w sieci. ogolnie zauwazylem, ze gra na futures jest duzo lepsza ze wzgledu na dostepnosc danych (m.in. obrot po cenie, wielkosc zajmowanych pozycji itp.)

Czesc, pomijajac roznice techniczne (takie jak terminy wykonalnosci kontraktow) z punktu widzenia tradera – rynek spot jest duzo bardziej plynny niz futures jednak jest trudniej dostepny. Rynek spot, ze wzgledu na swoj rozmiar jest wiec duzo wazniejszy. Z opinii jaka panuje wsrod traderow w biurze, wynika, ze lepiej jest tradeowac spot, aczkolwiek sa osoby tradeujacy futures ze wzgledu na latwa dostepnosc dla platformy z ktorej korzystaja. Dane o ktorych piszesz (obrot itp) nie jest tak ogolno dostepny dla spotow jak dla futures poniewaz jest to rynek OTC czyli transakcje wykonuja podmioty bezposrednio miedzy soba bez wykorzystania gieldy.

no wlasnie, wlasnie… i mimo tego wola spot? dziwne. myslalem, ze wiekszosc zawodowych traderow kieruje sie glownie wolumenem i wielkoscia skladanych zlecen?